Depuis le 7 avril 2022, il est possible de procéder à sa déclaration fiscale française. Il est impératif de la transmettre via le site impots.gouv.fr avant le 24 mai 2022 minuit. Suivez le guide…

Vous êtes frontalier(e)

Le formulaire principal des déclarations d’impôt françaises est le formulaire n°2042. Chaque contribuable doit obligatoirement le remplir. Les frontaliers qui perçoivent des salaires ou des pensions provenant du Grand-Duché du Luxembourg ou de Belgique (soumis au taux effectif), doivent remplir le formulaire n°2042C.

Pour rappel, ce formulaire n°2042C se substitue au formulaire n°2047 (communément appelé formulaire « rose »). Le formulaire n°2042C concerne exclusivement les revenus, salaires et pensions provenant du Luxembourg ou de Belgique (et non ceux de l’Allemagne par exemple). Le formulaire n°2047 (rose) doit donc toujours être rempli dans les cas suivants :

• si en plus des salaires ou pensions, le travailleur perçoit d’autres revenus de source étrangère,

• si le travailleur perçoit des revenus d’un autre pays qui ne sont pas soumis au taux effectif (exemple : l’Allemagne)

• s’il exerce une profession libérale.

Vous êtes expatrié(e) et percevez des revenus issus du travail ou d’un viager en France

Les contribuables non-résidents sont imposables sur l’ensemble de leurs revenus de source française. A ce titre, ils doivent, tout comme les résidents, déclarer leurs revenus.

La déclaration est souvent pré-remplie avec les montants communiqués par les employeurs et les organismes sociaux. Il est nécessaire de vérifier minutieusement les montants pré-remplis. En cas d’imposition dans le pays de résidence en l’application des conventions fiscales internationales, il faut bien s’assurer que les montants imposables dans le pays de résidence n’apparaissent pas sur la déclaration d’impôts française. Pour vérifier si une pension est imposable en France ou non, le contribuable peut se référer au tableau indiquant le lieu d’imposition en fonction des conventions signées par la France.

Si une donnée est erronée, le contribuable peut directement la modifier sur sa déclaration en ligne. Les salaires et pensions de source française perçus par les non-résidents font l’objet en principe d’une retenue à la source, prélevée directement par l’employeur ou le débiteur sur la pension ou le salaire net – sous réserve des conventions internationales.

Bien qu’ayant déjà fait l’objet d’une retenue, ces ressources doivent être déclarées dans la catégorie « Traitements et salaires » (Case 1AF et suivantes), « Pensions, retraite, rentes » (Case 1AL et suivantes) et « Rentes viagères à titre onéreux » (Case 1AR et suivantes). Les cases sont normalement pré-remplies. Si les revenus ne sont pas pré-imprimés dans les bonnes rubriques, le contribuable doit corriger sa déclaration.

Les rentes viagères de source française perçues par les non-résidents sont bien à déclarer en case 1AR et suivantes.

Le détail des retenues à la source opérées par chaque organisme payeur doit être indiqué sur l’annexe n°2041 E. Il faut remplir les colonnes relatives à la nature de la ressource, à la durée d’activité ou de période concernées et au montant de la retenue à la source prélevée pour chacun des revenus. Même si aucune retenue à la source n’a été effectuée, il est obligatoire de remplir cette annexe, en indiquant 0 le cas échéant.

Le montant total des retenues à la source prélevées par l’employeur ou la caisse de retraite calculé en annexe 2041 E (c’est-à-dire les retenues à la source pratiquées aux taux de 12% et 20%) est normalement reporté automatiquement à la case 8TA dans la section 8 « Divers » de la déclaration de revenus. Il ne faut en aucun cas modifier le montant reporté. Même si ce montant est égal à zéro, la retenue à la source prélevée a bien été prise en compte dans le calcul de l’impôt à payer.

Il convient, en outre, de reporter impérativement en case 6DD la fraction de la rémunération soumise aux taux de 0% et 12% dans la mesure ou cette fraction est libératoire de l’impôt sur le revenu.

Vous êtes expatrié(e) et percevez des revenus immobiliers (hors viager)

Les revenus fonciers tirés d’immeuble situés en France ou de droits relatifs à ces immeubles (droits indivis, nue-propriété, usufruits…) ou de parts de sociétés immobilières et les produits accessoires sont à déclarer.

Les revenus fonciers peuvent être soumis à deux régimes d’imposition :

- Le régime micro-foncier ;

- Le régime réel d’imposition.

Le régime micro-foncier est un régime d’imposition simplifié qui s’applique de plein droit aux contribuables dont le montant des recettes brutes est inférieur ou égal à 15 000 €. Les revenus sont alors à déclarer uniquement sur le formulaire n°2042, en case 4BE.

Le régime réel d’imposition s’applique de plein droit aux propriétaires dont le montant des recettes brutes est supérieur à 15 000 €. Les revenus sont alors à déclarer sur le formulaire n°2044 et le résultat sera ensuite reporté sur le formulaire n°2042 en case 4BA (voire 4BB ou 4BC en cas de résultat déficitaire).

Les contribuables éligibles au régime micro-foncier peuvent opter, dans le délai de souscription des déclarations, pour le régime réel : l’option est effectuée par le simple fait de remplir un formulaire n°2044 et s’applique alors pour une durée de trois ans.

Ces revenus sont soumis à l’impôt par des acomptes prélevés par l’administration fiscale. L’administration appliquera le taux du prélèvement à la source du foyer fiscal issu des derniers revenus déclarés et imposés.

Ces acomptes seront prélevés au plus tard le 15 de chaque mois mais il est possible d’opter pour un acompte trimestriel. En cas de cessation de perception de revenus fonciers, il est possible de demander à l’administration la suspension du prélèvement des acomptes.

Le taux moyen, comment en bénéficier ? Est-ce bien adapté à votre situation ?

Les non-résidents percevant des revenus de source française sont imposés au taux minimum de 20 % jusqu’à un seuil de 27 519€ de revenu net imposable et au taux minimum de 30 % au-delà.

Toutefois, si le contribuable non résident peut justifier que le taux moyen résultant de l’application du barème progressif sur l’ensemble de ses revenus mondiaux (revenus de source française et de source étrangère) serait inférieur aux taux minimums de 20 % et 30 %, ce taux sera applicable à ses revenus de source française.

Pour ce faire, il doit indiquer en case 8TM de la section 8 « Divers » le montant global de ses revenus de sources française et étrangère et préciser le montant de chaque catégorie de revenus sur le formulaire n°2041-TM (pour les contribuables dont le domicile fiscal est situé dans un Etat membre de l’Union européenne ou dans un Etat avec lequel la France a signé une convention d’assistance administrative de lutte contre la fraude et l’évasion fiscale ou une convention d’assistance mutuelle en matière de recouvrement).

Pour les non-résidents sollicitant l’application du taux moyen, il est possible de déduire les pensions alimentaires dans le calcul de l’impôt sur le revenu, sous réserve que les pensions versées soient déclarées dans les revenus du bénéficiaire et imposables en France, et qu’elles n’aient pas donné lieu, pour le contribuable qui les verse, à un avantage fiscal dans l’État de résidence. Dans un tel cas, il convient de les mentionner dans la fenêtre de la déclaration en ligne dédiée au calcul du taux moyen et intitulée « Les pensions alimentaires versées sont déductibles ».

Si le taux moyen est plus favorable au contribuable, il sera appliqué sur ses seuls revenus de source française et apparaîtra sur son avis d’impôt à la place des taux minimums.

Dans tous les cas, comme l’indique le site de l’administration fiscale, vous avez tout intérêt à cocher la case pour bénéficier du taux moyen d’imposition puisque l’Administration n’applique ce taux que dans la mesure où il vous est plus favorable.

L’impôt sur la fortune immobilière

Les foyers fiscaux dont le patrimoine immobilier non affecté à l’activité professionnelle est supérieur à 1 300 000 € au 1er janvier de 2022 sont redevables de l’Impôt sur la fortune immobilière (IFI) qui a remplacé l’ISF (Impôt de solidarité sur la fortune) depuis 2018.

Pour la déclaration d’IFI 2022, le formulaire à utiliser est celui portant le n°2042-IFI (millésime 2021 à paraître). Même s’il n’est pas nécessaire de joindre des justificatifs, il est indispensable de détailler ses biens sur les annexes 1 à 6, le cas échéant, et de reporter les montants totaux sur sa déclaration d’IFI.

L’imprimé doit être rempli en même temps et dans les mêmes délais que la déclaration d’impôt sur le revenu 2022, qu’elle soit effectuée en ligne ou sur papier.

Dans tous les cas, les contribuables concernés recevront un avis d’impôt pour leur IFI en août 2022 avec le montant de l’IFI à payer pour le 15 septembre 2022 (sauf cas particuliers).

Vos comptes bancaire hors de France

Les impôts 2022 sont une étape importante pour déclarer un compte étranger. Cela concerne vos comptes classiques aux néobanques, applications de trading ou d’achat de cryptomonnaies aussi.

À l’occasion de la déclaration des impôts sur le revenu 2022, il est bon de rappeler l’importance de noter ces comptes dans votre dossier. Tout le monde est concerné, même si vous avez déjà effectué l’opération l’année dernière et les années précédentes. En cas de manquement, les autorités françaises disent que les particuliers sont passibles d’une amende de 750 euros par compte non déclaré, et de 125 euros par omission ou inexactitude dans les informations à leur sujet. Les montants sont doublés si les portefeuilles des comptes dépassent 50 000 euros.

Pour bien les déclarer, il faudra se munir du certificat 3916 bis, un formulaire additionnel au document principal pour les impôts sur le revenu 2022. Avec lui, il vous sera demandé de renseigner les informations liées au compte, au gestionnaire du compte, aux dates d’ouverture ou de fermeture du compte, à sa nature (banque classique, néobanque, actif numérique, investissement, etc.) et à votre usage (professionnel ou personnel).

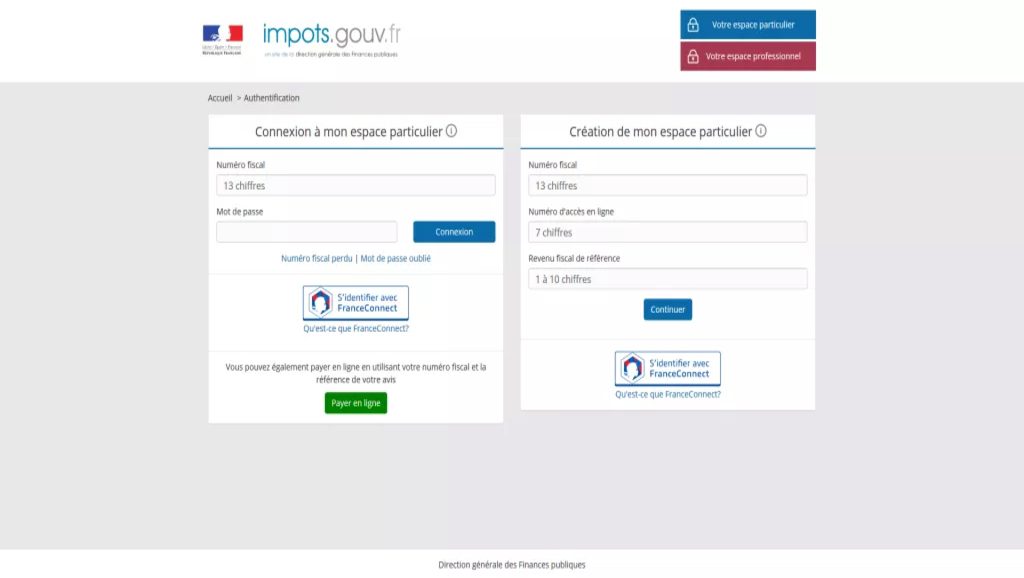

Accéder au site impots.gouv.fr

Pour un expatrié, se connecter au site impots.gouv.fr n’est pas forcément facile. Absence de code, méconnaissance de l’administration française, on vous explique comment faire !

Avec son numéro fiscal

Vous avez travaillé en France et vous y avez payé des impôts ? Alors c’est votre numéro fiscal à 13 chiffres qui est l’identifiant unique que vous utilisez pour toutes vos démarches fiscales. Il figure en haut de la première page de votre dernière déclaration de revenus.

Vous pouvez également le retrouver sur les principaux documents fiscaux qui vous sont adressés (avis d’impôt sur le revenu et d’impôts locaux, etc.).

Si vous disposez déjà d’un accès à votre espace par mot de passe et que vous avez perdu votre numéro fiscal, retrouvez-le en cliquant dans la rubrique d’aide « Où trouver votre numéro fiscal ? », puis sur le lien « recevoir votre numéro fiscal par courriel ».

Il est important de conserver votre numéro fiscal, vous en aurez besoin pour chaque connexion. Si vous n’avez plus le mot de passe, il vous faudra le revenu fiscal de référence.

Votre revenu fiscal de référence se trouve sur la première page de votre dernier avis d’impôt sur le revenu dans le cadre « Vos références ». Il se trouve aussi dans le détail de votre imposition à la rubrique « informations complémentaires », s’il ne figure pas dans le cadre « Vos références » (notamment si vous avez reçu un avis de dégrèvement).

Cas particulier :

Si vous étiez rattaché au foyer de vos parents, indiquez « 0 » dans la zone « Revenu fiscal de référence ».

Si vous ne possédez pas de numéro fiscal

Il y a FranceConnect ! Qui permet à chaque particulier de se connecter aux différents services en ligne d’administrations publiques proposant l’icône sur leur site en utilisant indifféremment une des « identités numériques » partenaires :

- impots.gouv.fr ;

- AMELI (sécurité sociale);

- L’Identité Numérique La Poste ;

- MobileConnect et moi ;

- Mutualité Sociale Agricole (MSA).

Les usagers particuliers qui souhaitent accéder aux services en ligne (déclaration en ligne de leurs revenus par exemple) peuvent utiliser leurs identifiants attribués par l’un des partenaires listés ci-dessus, sans avoir à effectuer aucune démarche complémentaire.

Obtenir l’Identité numérique

L’Identité numérique de La Poste est ouverte au Français de l’étranger de plus de 30 pays qui ne disposent pas de numéro de mobile commençant par un indicatif français. Ces derniers pourront se créer simplement une identité numérique en utilisant notamment le parcours dématérialisé offert par La Poste. Retrouvez les détails avec la Directrice générale de l’identité numérique dans notre podcast et son article publié sur notre site.

Laisser un commentaire